What the hedgehog tells us about interest rate forecasts

Es ist ein heikles Thema, aber die Geschichte zeigt, dass die Märkte nicht zuverlässig vorhersagen können, was die Zentralbanken als nächstes tun werden.

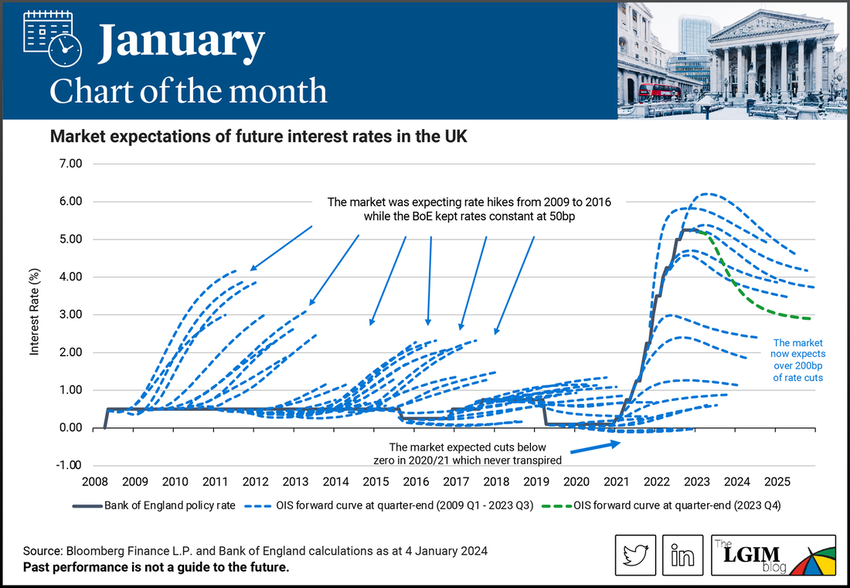

Am 13. Dezember 2023 signalisierte die US-Notenbank (Fed) ihre Bereitschaft, die Zinsen beim ersten Anzeichen einer Schwäche zu senken. Nur wenige Tage später bekräftigte die Bank of England (BoE) auf ihrer Dezembersitzung’ ihre Ansicht, dass die Zinsen länger höher bleiben müssen, obwohl die Inflation im Vereinigten Königreich weit unter dem Konsens lag. Sie erklärten außerdem, dass “eine weitere Straffung der Geldpolitik erforderlich wäre, wenn es Anzeichen für einen anhaltenderen Inflationsdruck gäbe”. Im Gegensatz zu dieser BoE-Erklärung hat der Markt erhebliche Zinssenkungen für 2024 und 2025 eingepreist.

Die Geschichte zeigt, dass es Unstimmigkeiten zwischen den Preisen der Marktteilnehmer und den tatsächlichen Zinsänderungen gibt.

Von 2009 bis Anfang 2017 hat der Markt höhere Zinsen eingepreist. Allerdings hielt die BoE die Zinssätze in diesem Zeitraum relativ unverändert. Auch zu Beginn des Jahres 2022 rechneten die Märkte mit Zinserhöhungen von 1 bis 2 % im darauffolgenden Jahr; Allerdings erhöhte die BoE die Zinsen deutlich stärker.

In jüngster Zeit beobachten wir auch, dass Marktteilnehmer die jüngste Geschichte einfach extrapolieren. Die gepunktete Linie vom November 2022 zeigt, dass der Markt hinsichtlich des Ausmaßes der Zinserhöhungen, die zur Abkühlung der Inflation erforderlich waren, überreagierte, nachdem die BoE die Zinsen um 0,75 % angehoben hatte. Etwas mehr als ein Jahr später, im Dezember 2023, kam es nach der Kehrtwende der Fed erneut zu einer solchen Extrapolation, wobei die Märkte damit rechneten, dass die Zinssätze in schneller Folge gesenkt würden.

Dies zeigt, dass die Märkte nicht in der Lage sind, konsistent vorherzusagen, was die Zentralbanken als nächstes tun werden. Diese politischen Prognosen bilden in der Regel die Grundlage für die Aussichten für den Aktien-, Anleihen- und Immobilienmarkt. Wenn Sie das nächste Mal einen Ökonomen oder Strategen mit Gewissheit über ein einzelnes Marktergebnis sprechen hören, denken Sie daran, dass die Geschichte stark darauf hindeutet, dass die Gewissheit über die Vorhersage eines Ergebnisses wahrscheinlich ein Kartenhaus ist. Vorhersagen, die mehrere mögliche Szenarien berücksichtigen, haben jedoch eine wesentlich stärkere Grundlage.

Vorbereiten, nicht vorhersagen.’

Hauptrisiken

Der Wert einer Anlage und die daraus erzielten Erträge sind nicht garantiert und können sowohl steigen als auch fallen. Anleger erhalten möglicherweise den ursprünglich investierten Betrag nicht zurück. Die mit den einzelnen Fonds oder Anlagestrategien verbundenen Risiken sollten gelesen und verstanden werden, bevor eine Anlageentscheidung getroffen wird. Weitere Informationen zu den Risiken einer Anlage erhalten Sie in den Fondszentren von LGIM’.