What the hedgehog tells us about interest rate forecasts

È un argomento spinoso, ma la storia dimostra che i mercati non possono prevedere in modo affidabile cosa faranno le banche centrali dopo.

Il 13 dicembre 2023, la Federal Reserve (Fed) statunitense ha segnalato la propria disponibilità a tagliare i tassi di interesse al primo segnale di debolezza. Pochi giorni dopo, in occasione della riunione di dicembre della Banca d'Inghilterra (BoE)’, la BoE ha mantenuto la propria visione secondo cui i tassi devono rimanere più alti per un periodo più lungo, nonostante l'inflazione nel Regno Unito sia stata molto inferiore al consenso. Hanno inoltre affermato che “sarebbe necessario un ulteriore inasprimento della politica monetaria qualora vi fossero prove di pressioni inflazionistiche più persistenti”. In contrasto con questa dichiarazione della BoE, il mercato ha scontato sostanziali tagli dei tassi per il 2024 e il 2025.

La storia mostra che ci sono incoerenze tra ciò che i partecipanti al mercato prezzano rispetto alle variazioni effettive dei tassi.

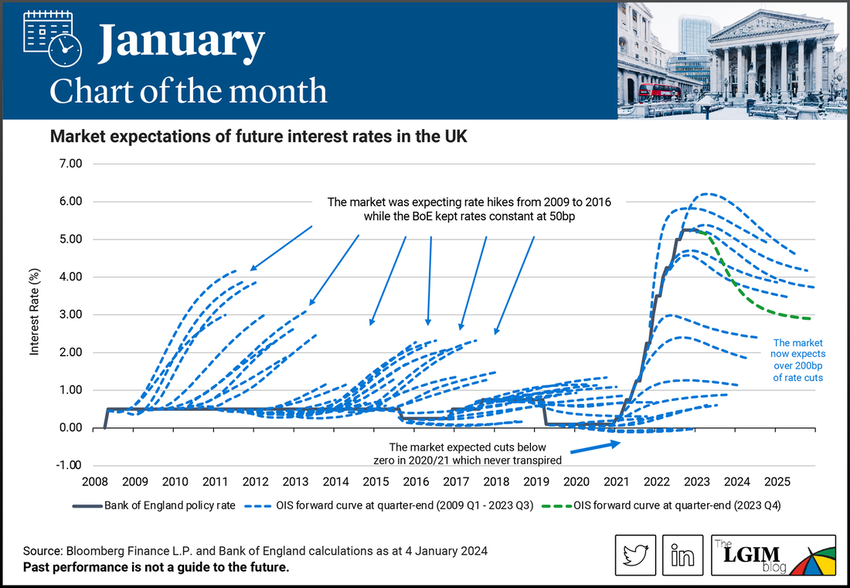

Dal 2009 all’inizio del 2017 il mercato aveva incorporato nel prezzo tassi di interesse più elevati. Tuttavia, la BoE ha mantenuto i tassi relativamente stabili durante questo periodo. Allo stesso modo, all’inizio del 2022, i mercati avevano incorporato nel prezzo aumenti dell’1-2% nell’anno successivo; tuttavia, la BoE ha aumentato i tassi in modo sostanzialmente maggiore.

Recentemente, abbiamo anche visto gli operatori di mercato semplicemente estrapolare la storia recente. La linea tratteggiata di novembre 2022 mostra che il mercato ha reagito in modo eccessivo riguardo all’entità degli aumenti dei tassi necessari per raffreddare l’inflazione dopo che la Banca d'Inghilterra ha aumentato i tassi dello 0,75%. Poco più di un anno dopo, nel dicembre 2023, questo tipo di estrapolazione si è ripetuta in seguito al cambio di rotta della Fed, con i mercati che si aspettavano tagli dei tassi in rapida successione.

Ciò dimostra che i mercati non sono in grado di prevedere in modo coerente cosa faranno le banche centrali dopo. Tali previsioni di politica monetaria costituiscono in genere il fondamento delle prospettive dei mercati azionari, obbligazionari e immobiliari. La prossima volta che sentite un economista o uno stratega parlare con certezza di un singolo risultato di mercato, ricordate che la storia suggerisce fortemente che la certezza sulla previsione di un risultato è probabilmente un castello costruito sulla sabbia. Tuttavia, le previsioni che prendono in considerazione diversi scenari possibili hanno basi sostanzialmente più solide.

Preparati, non prevedere.

Rischi principali

Il valore di un investimento e di qualunque rendimento da questo generato non è garantito e può diminuire o aumentare e gli investitori potrebbero non riuscire a recuperare l’importo inizialmente versato. Prima di prendere qualunque decisione di investimento è richiesto di leggere e comprendere i rischi associati a ciascun fondo o strategia di investimento. Maggiori informazioni sui rischi di investimento sono disponibili sui Fund’ Centres di LGIM.